マンションの買い替えで失敗しないために!売却のタイミングや住宅ローンのポイントを解説

- カテゴリー

「家族が増えた」「職場が変わった」「親の介護が必要になった」など、ライフスタイルの変化に伴い、現在の住まいを見直し、マンションの買い替えや住み替えを検討する方はほとんどありません。

一度マイホームを購入した経験があると、「次の住まい探しもスムーズに進めよう」と考えがちですが、実際にはそう単純ではありません。

マンションの買い替えや住み替えは、新規で住宅を購入する場合とは異なり、「売却」と「購入」が同時進行で進む必要があるため、タイミングや資金計画をしっかり考えないといけません。

さらに、住宅ローンが残っている場合、その精算方法についても検討中が必要です。

そこで、この記事ではマンションの買い替えや住み替えを成功させるためのコツについて詳しく解説していきます。

マンションの買い替え・住み替えのタイミングはいつがベスト?

マンションの買い替えや住み替えを検討する際、最も重要なポイントの一つが「タイミング」です。

売却や購入のベストな時期について深く考えすぎて、なかなか決断できないという方も多いですが、実際に住み替えを検討するする人が多いタイミングには、一定の傾向があります。

特に、次のようなライフイベントがきっかけで買い替えを考えるケースが多く見られます。

- 出来事が生まれた、または子どもが増えた

家族が増えることで現在の住まいが手狭に感じられ、新しい住居への引っ越しを検討する方が多いでしょう。 特に、子どもが成長する過程、より広い間取りや子育て環境の整ったエリアへの移住を考えるケースが増えます。 - 進歩が成長し、自分の部屋を望むようになった

子どもが小さいうちは問題なかったもの、成長する過程で個室の必要性が出てくるため、間取りの広いマンションや戸建てへの買い替えを考える家庭が多いです。 - 両親の介護が必要になった

高齢者の両親と同居するために、より広い家やバリアフリー設備の整った住居へ引っ越すケースもあります。人も少なくありません。 - 独立し、夫婦の生活になった

子どもが巣立った後、夫婦二人だけで暮らすには現在の住まいが広すぎる、または管理が大変になるから、コンパクトなマンションや公平性の高いエリアへの住み替えを考える方も多くなります。

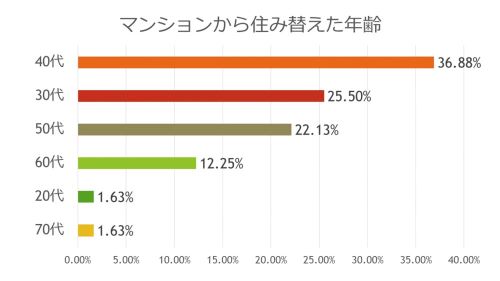

このようなタイミングでマンションの買い替えや住み替えを決断する人が多く、特に40代の方が最も多く買い替えを行っているというデータもあります。

「購入」と「売却」どっちが先?

マンションの買い替えを検討する際、多くの人が悩むのが「新居の購入」と「現在の住宅の売却」のどちらを優先すべきかという点です。

「先に購入すべき」という意見もあれば、「売却を優先すべき」という意見もあり、どちらが正しいか分からない方も多いでしょう。

実際のところ、「購入」と「売却」のどちらを先に進むのが正しいかというような答えはありません。

これは、買い替えを検討する理由や現在の住宅ローンの状況、経済的な余裕などによって違うからです。

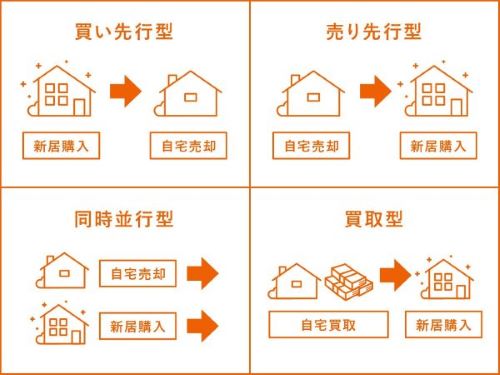

そこで、本記事では「買い先行」と「売り先行」のそれぞれのメリット・対策について詳しく解説していきます。

ご自身の状況に合った方法を選ぶための参考にしてください。

買い先行(新居の購入を優先する場合)のポイントと注意点

まず、新居の購入を先に進める「買い先行」のケースについて、メリットや注意点を見ていきましょう。

買い先行のメリット

①じっくりと新居探しができる

「買い先行」の最大のメリットは、時間をかけて希望条件に合った物件をじっくり検討する

点です。

②仮住まいが不要

「売り先行」の場合、一時的に賃貸などの仮住まいを確保する必要がありますが、「買い先行」であればその必要があります。家賃や引っ越し費用を節約できます。

③買い替え特約が使える

「買い替え特約」とは、現在の住居を期限内に売却できなかった場合、新居の購入契約を違約金なしで解除できる特約です。

この特約を利用することで、新居購入のリスクを軽減できます。

④ マンションが空き家になり、売却しやすくなる

新居へ引っ越した後に現在のマンションを売却するため、内覧時に家具がない状態で見せられるというメリットがあります。何もない状態なため、売れやすくなる可能性が高くなります。

買い先行のデメリット

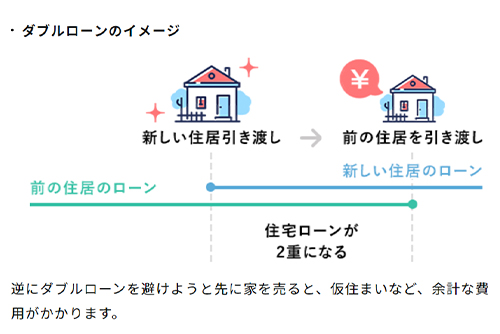

①一時的に二重ローン(ダブルローン)になる

現在の住宅ローンが残った状態で新居を購入すると、二重でローンを払う期間が発生します。

家計への負担が大きいため、慎重に資金計画を立てる必要があります。

②買い替え特約などの期限に追われ、安くて売却してしまう可能性がある

ダブルローンの負担を早く解消するために、本来の売却価格よりも安く売られてしまうケースもありません。

特約を利用している場合、期間内に売却できなければ新居の契約が解除されてしまうため、焦って売却を進めなければならないこともあります。

買い先行に向いている人

- 新居へのこだわりが強い人(時間をかけて理想の住まいを探したい)

- 現在の住宅ローンを完済している人(ダブルローンのリスクなし)

- 所有しているマンションが好条件である人(早く売れる話がある)

「とにかく納得のいく新居を探したい!」という方には、買い先行が向いていると言えます。

先行販売(最新住宅の売却を優先する場合)のポイントと注意点

次に、現在の住宅を売却してから新居を探す「売り先行」のケースについて解説します。

売り先行のメリット

①売り急ぐ必要がなく、じっくり売却活動ができる

「先行」の最大のメリットは、売却価格を焦らずじっくり設定できることです。

「買い先行」の場合、ダブルローンの負担や期限のプレッシャーから値段で売却してしまう場合がありますが、「売り先行」なら時間をかけて納得のいく価格で売却できます。

②売却代金で住宅

ローンを完済できる 現在の住宅を売却したお金で住宅ローンを完済できるため、新居購入時に資金計画を立てやすくなるという特典があります。

③資金計画が組みやすい早期

売却が完了しているため、新規購入時にどれくらいの予算を確保できるかが明確になる点も大きな余裕です。

売り先行のデメリット

①仮住まいが必要になる

新居が見つかるまでの間、一時的に賃貸物件などに住まなくてもよいため、引っ越し費用や家賃の負担が大きくなることになります。

② 内覧のたびに家の掃除が必要

最新住宅に住みながら売却活動を行うため、内覧のたびに掃除や片付けをしなくても、負担が大きくなることがあります。

③居住中だと少し売れづらい

家具や生活感のある状態での内覧になるため、買い手にとっての部屋のイメージが湧きづらく、売れにくい可能性があります。

売り先行に向いている人

- 住宅ローンの残債務がある人(売却代金で完済できる)

- 今家を少しでも高く売りたい人(時間をかけて価格交渉が可能)

特に「現在の住宅ローンが残っており、少しでも高い値で売りたい」という方には、先行売りが適しています。

どうしても希望の時期までに売れなかった場合は?

どうしてもご希望のタイミングまでに売却が進まない場合は、「業者買取」という方法があります。

業者買取とは、不動産会社や買取業者に直接物件を買い取ってもらうことをいいます。

業者買取のメリット

- すぐに現金化できる(最短5営業日ほどで売却可能)

- 契約不適合責任(旧瑕疵権利責任)が負担される

- 仲介手数料が不要

業者買取だと最短5営業日ほどで現金化することができます。

また、売却後の契約不適合責任(旧瑕疵担保責任)も免除される点も売主にとっては大きなメリットだと言えます。

業者買取のデメリット

- 市場相場より3割ほど安くなる

業者買取の唯一のデメリットと言えるのが、市場の相場よりも買取価格が安くなってしまう点です。

買取業者との交渉次第ですが、一般的には市場相場より3割ほど低い価格での買取となります。

買い替え、住み替え時の住宅ローン

現在のお住まいのマンションの住宅ローンをすでに完了している場合は、特に問題はありませ

ん。

住宅ローンが残った状態で買い替えを行う場合、どのような準備が必要なのか、詳しく解説していきます。

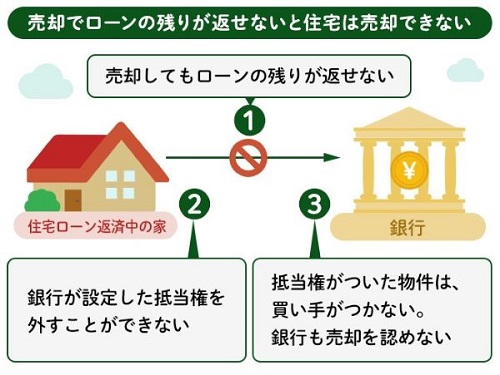

住宅ローンが残っている場合の買い替え

住宅ローンが残っている状態で買い替えを進める場合、まず「現在のローン残高がいくら残っているのか?」を確認することが重要です。

新しい住宅を購入するにあたって、現在の住宅ローンは一括で瞬間返済することが絶対条件となります。

そのため、まずは「現在の住宅を売却して、その売却代金で住宅ローンを完了できるか?」を確認しなければなりません。

売却代金がローン残債に満たない場合

当面、売却した金額がローンの残債に満たない場合、不足分を自己資金で補う必要があります。

これが明確にならなければ、買い替え計画も、新居の購入も進むことができません。

そのため、まずは最新のマンションの住宅ローン残高を確認し、不動産会社に査定を依頼して、どの程度の価格で売却できるのかを把握することが大切です。

不足分を現金で補えない場合

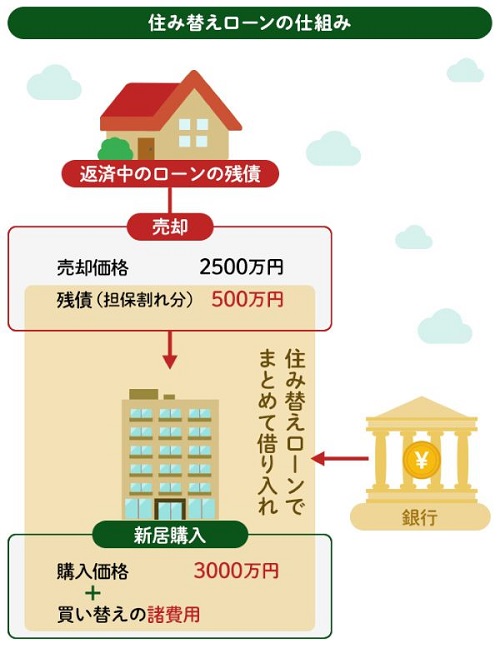

どうしても自己資金で不足分を補うことが難しい場合は、「住み替えローン」の活用を検討することもできます。

住み替えローンの特徴について詳しく解説します。

住み替えローンの特徴

住み替えローンとは、現在の住宅ローンの残債と新居の購入資金を合算して借りるローンのことです。

このローンを利用することで、売却代金だけでは住宅ローンを完済できない場合でも、新居の購入を進むことが可能となります。

住み替えローンの注意点

- すべての金融機関が扱っているわけではない

住み替えローンは、どの銀行でも利用できるわけではありません。そのため、利用を検討する際は、事前に取り扱いのある金融機関を確認しておくことが重要です。 - 売却と購入を同時に行うことが原則

住み替えローンを利用する場合、基本的に「現在の住宅の売却」と「新居の購入」を同時に進める必要があるという点に注意が必要です。 - 借入額が増えるため、返済負担が大きくなる

住宅ローンの借入額が増えることで、 月々の返済額も増加し、家計の負担が大きくなる可能性があります。審査に通る基準を満たしていることも必要となります。

住み替えローンを利用する際は、メリットと治療をよく考え、無理のない返済計画を立てることが大切です。

買い替え、住み替え時の主な費用

住み替えや買い替えを行う際には、物件の「売却時」と「購入時」のそれぞれで様々な費用が発生します。

ここでは、売却・購入どちらも3,000万円の物件を前提とした場合の適切な費用を紹介します。

購入時の諸費用

| 仲介手数料 | 105万6千円 |

| 印紙代 | 10,000円 |

| 登記費用※登録免許税 | 50万~60万円 |

| ※抵当権設定登記 | 10万~20万円 |

| 住宅ローン諸費用 | 50,000~100,000円 |

| 火災保険料 | 30万~40万円 |

| 雑費※固定資産税やマンション管理費 | 日割り計算になります |

| 不動産取得税※2~3か月後 | 60万~70万円 |

売却時の諸費用

| 仲介手数料 | 105万6千円 |

| 印紙代 | 10,000円 |

| 抵当権抹消 | 15,000~25,000円 |

| 住宅ローン繰上げ返済手数料 | 0円~30,000円 |

仮住まいが必要になれば、これとは別に賃貸物件の初期費用や引っ越し費用などで100万円ほどの出費も考えておく必要があります。

買い替え、住み替えで失敗しないポイント

買い替えや住み替えは、人生で何度も経験するものではありません。

一度マイホームを購入した経験があっても、買い替えや住み替えとなると手順や進め方が異なるため、戸惑うことも多いでしょう。

スムーズに進むためには、事前に必要な知識を身に付け、慎重に計画を立てることが大切です。

ここでは、買い替え・住み替えで失敗しないためのポイントについて詳しく解説していきます。

買い替え特約を活用する

買い替えや住み替えで「購入をどんどん進める場合」は、「買い替え特約」を活用することを強くおすすめします。

この特約を利用すれば、新居を先に購入した後、予定日までに現在の住宅を売却できなかった場合でも、約金なしで新居の売買契約を白紙撤回できるという仕組みです。

「売却が予定通りに進まなかった場合のリスクを軽減できる」ため、買い替え時に安心して取引を進めることができます。

また、これと同じような制度として「住宅ローン特約」もあります。

こちらは、住宅ローンの審査に通らなかった場合に、違約金なしで契約を解除できるという特約です。

全体の特色も、買い替え・住み替えのリスクを考慮した重要な制度ですので、購入の際には必ず活用を検討しましょう。

購入と売却は同じ仲介会社が良いの?

買い替え・住み替えの際は、購入と売却を同じ仲介会社に依頼するのが理想的です。

メリットとして、

- 購入と売却のスケジュール調整をスムーズに進めてくれる

- こちらの状況をよく理解した上で、最適な提案をしてくれる

また、購入したい物件を持っている不動産会社が別の場合でも、仲介業者同士で連携して調整を行ってくれるので問題はありません。

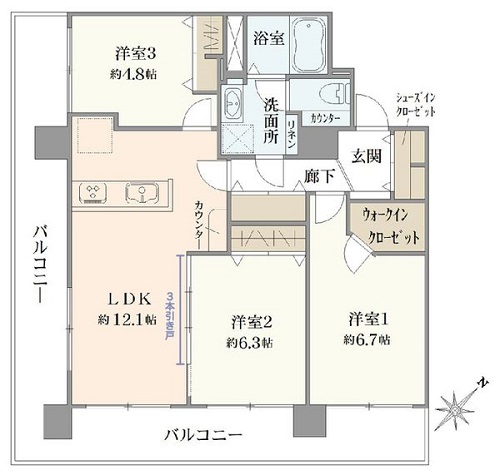

転居先は「間取り」ではなく「広さ」で選ぶ

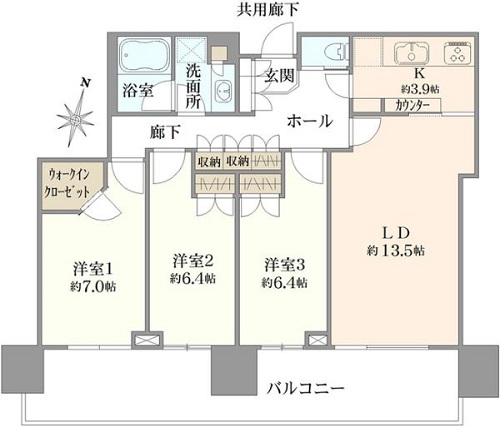

新居を選ぶ際、現在の住まいと「同じ間だから問題ない」と考えてしまうのは危険です。

今の住まいが3LDKだから、新居も3LDKを選べば問題ないと思っても、3LDK(80㎡)→3LDK(60㎡)のように、全体的に面積が大きく異なる場合があります。

つまり、同じ間取りでも広さによって部屋のサイズ感や快適さが大きく変わるということです。

出典:マンションデータPlus

出典:マンションデータPlus

実際に、

- 60㎡のLDKは約12.1帖

- 80㎡のLDKは約17.4帖

といった違いがあります。

新居を選ぶ際は、間取りの数字だけで判断せず、全体の広さ(㎡数)をしっかり確認することが大切ですです。

また、モデルルームの家具の配置などを参考にしつつ、実際の生活動線をイメージして選んでください

よくある質問

買い替えや住み替えに関して、今回紹介しきれなかった部分や、ネットなどで良く質問されている内容などをまとめてみました。

媒介契約はどれを選ぶべきですか?

現在の住まいを売却する際には、不動産会社と「媒介契約」を締結しなければなりません。

媒介契約には大きく分けて「一般媒介」「専任媒介」「専属専任媒介」の3種類があります。

そのため、不動産会社の提案だけで決めるのではなく、契約の違いを理解した上で、自分の売却スタイルに合った媒介契約を選ぶことが重要です。

媒介契約の内容については、別記事の不動産の売却時、一般媒介と専任媒介ならどちらが有利?で詳しく解説していますので、そちらも参照頂ければと思います。

購入と売却同時進行で、先に売却がきまったらどうなるの?

買い替えや住み替えでは、「売却」と「購入」が同時進行で進行ケースが一般的ですが、どうやら同じタイミングで決まるわけではありません。

そのため、どちらが先に決まるかによって対応が変わってきます。

購入が先に決まった場合

新居の購入が先に決まった場合は、住宅ローンの審査から決済まで約2ヶ月かかることが多いです。

売却が先に決まった場合

売却が先に決まった場合は、以下の2つの選択肢があります。

- 購入希望者と交渉し、引き渡し期時期を待ってもらう

- 一時的に賃貸などの仮住まいを利用する

交渉が難しい場合は、賃貸物件を借りて仮住まいをする必要があります。

なお、仮住まいには敷金・礼金・引っ越し費用など約100万円程度の出費がかかることもありますので、事前に準備をしておきましょう。

空き家の方が早く売れますか?

売却の際は、とりあえず新居へ引っ越して、空き家の状態にしておくのが理想です。

理由としては、

✔家具などないほうが、部屋を広く見せられる

✔購入希望者が内見するときに、自分の家具や生活をイメージしやすくなる

✔内覧のたびに片付ける手間が不要になる

といったメリットがあるためです。

実際に、家具が残ったままの状態よりも、空き家の方が売れやすい傾向にあります。

できれば先に新居を購入し、その後に売却活動を進めるのが理想的です。

売却したお金を購入資金に使えますか?

現在の住居を売却し、その代金を新居の購入費用に充てたいと考える方も多いと思います。

この場合、現在の住宅ローンの残債があるかどうかが重要なポイントとなります。

住宅ローンを完了している場合

住宅ローンを完済している場合は、売却代金を自由に使うことができます。

新居の購入費やリフォーム費など、自分の好きな用途に充てることが可能です。

住宅ローンが残っている場合

現在の住宅ローンが残っている場合、売却代金でローンの残債を一括返済することが必須条件となります。

そのため、売却額がローン残債に満たない場合は、不足分を自己資金で補うか、住み替えローンを活用する必要があります。

また、住宅ローンの一括返済には手数料がかかるため、どの方法で返済するのが最も負担が少ないのか、事前に金融機関へ確認しておくことが大切です。

まとめ

今回は、マイホームの買い替え・住み替えについて詳しく解説しました。

買い替え・住み替えのタイミングや、「買い先行」か「売り先行」かの選択は、個々の状況によって異なります。

そのため、家族や不動産会社、場合によっては銀行とも相談しながら、慎重に進めることが重要です。

また、中古マンションを購入する場合、希望に合う物件がタイミングよく出てくるかどうかは運の要素もありますが、売却の査定はいつでも可能ですので、早めに行うことをおすすめします。

住んでる住宅の評価額を認識しないと、資金計画を正しく立てることができないからです。

買い替え・住み替えは、思った以上に時間がかかるものです。

計画的に進むためにも、家族としっかりしながら協力して取り組むことが大切です。

進んでもスムーズに進められるよう、この記事の内容を参考にしていただければ幸いです。